„Die besten Immobilien sind die, welche sich nur durch Mieteinnahmen tilgen ?!“

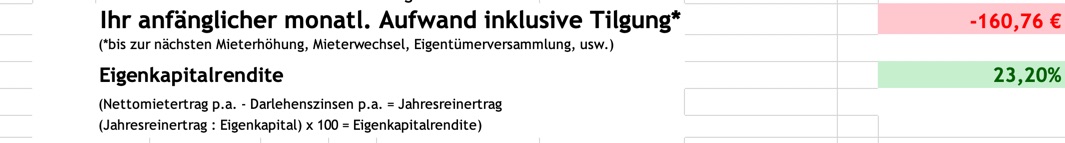

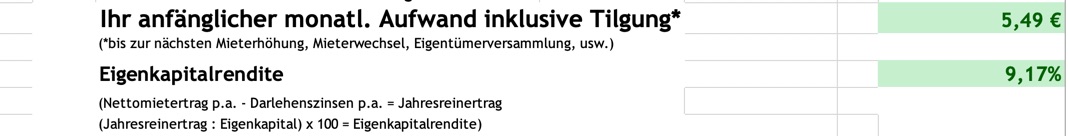

In meiner täglichen Arbeit fällt mir immer wieder auf, dass die meisten nach „der perfekten Immobilie“ suchen, bei der die Mieteinnahmen die monatlichen Tilgungsraten decken. „Nicht erwünscht“ sind Immobilien, wo monatlich ein zusätzlicher Investitionsaufwand von 60 € bis 300 € zu tätigen ist. Aber sind Immobilien mit monatlichem Investitionsaufwand wirklich nachteiliger oder sogar die bessere Investition? In diesem Artikel analysiere ich Bestandsobjekte und wie sich diese langfristig entwickelt haben. Aber Vorsicht: Womöglich überdenken Sie Ihre bisherige Investmentstrategie am Ende des Artikels.

Gliederung

- Unterschied zwischen Immobilien mit – und ohne mtl. Investitionsaufwand

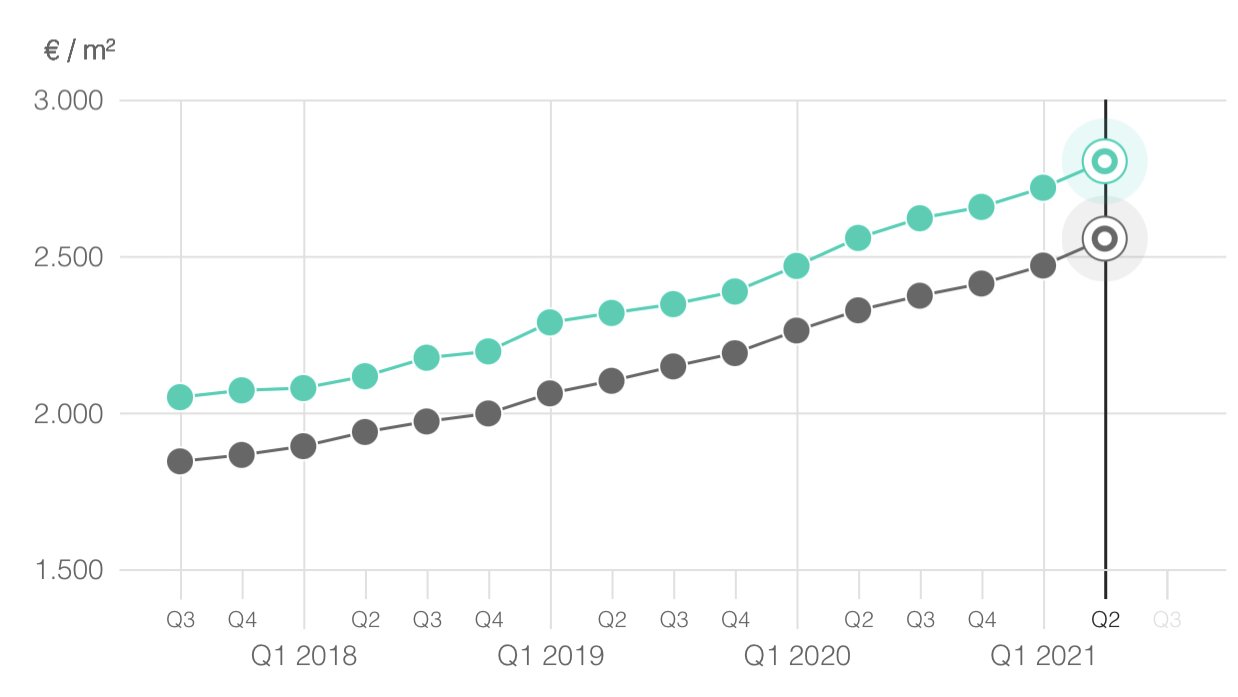

- Analyse – Entwicklung von verkauften Wohnungen

- Musterberechnungen und Exposés einsehen

- Fazit: Welches Investment lohnt sich also mehr?

Unterschied zwischen Immobilien mit – und ohne mtl. Investitionsaufwand

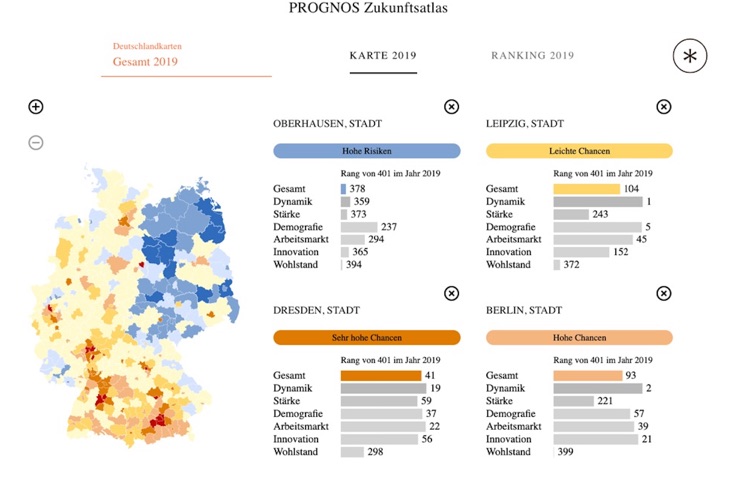

Anhand von echten Beispielen aus der Vergangenheit möchte ich Ihnen zeigen, dass eine Immobilie als Kapitalanlage an einem Standort mit guten Zukunftsperspektiven, einer Vielzahl an Arbeitgebern und einer hohen Nachfrage nach Wohnraum, wie z.B. in München, Berlin, Leipzig oder Dresden, i.d.R. schon immer einen mtl. Investitionsaufwand hatte.

Anders als an Standorten wie z.B. in Nordrhein-Westfalen oder an einem Standort, wo das Gehaltsniveau sowie die Kaufkraft der Menschen gering ist, „normale“ Mieten erzielt werden über 4-6 € kalt/QM Wfl. Aber demzufolge die QM-Preise der Wohnungen nicht sehr hoch sind.

Dort können Sie auch heute noch mit ein bisschen Glück Wohnungen finden, die sich von Anfang an nach Abzug aller Kosten +/- 0 € rechnen oder sogar einen Überschuss abwerfen, obwohl Sie den vollen Kaufpreis finanzieren.

Die Frage lautet:

Möchten Sie an einem Standort investieren, bei dem Sie von Anfang keinen mtl. Aufwand aber auch eine geringe Wertsteigerung in Aussicht haben oder investieren Sie lieber an einem Standort, bei dem Sie anfänglich einen mtl. finanziellen Aufwand – meistens aber nur bis zum nächsten Mieterwechsel oder bis zur nächsten Mieterhöhung – aber auch sehr gute Perspektiven für die Zukunft haben?

Niemand kann vorhersagen wie sich etwas entwickeln wird, nicht bei der Immobilie, nicht bei Aktien und auch nicht bei Fonds – nur am Tagesgeldkonto sowie Sparbuch durch die vereinbarten Zinsen.

Meine eigene Strategie und die beim Angebot für meine Kunden war aber schon immer, Immobilien nur an attraktiven Standorten anzubieten, die sich mit einer hohen Wahrscheinlichkeit positiv entwickeln werden, aber i.d.R. auch eine anfängliche monatliche Investitionsrate vom Investor fordern.

Anhand von einigen Beispielen aus der Vergangenheit, wofür ich zum Großteil vermittelte Immobilien an meine Kunden analysiert habe aber auch 2 Beispiele von mir selbst, werden Sie sehen, dass sich die mtl. Investitionsrate über die letzten 13 Jahre kaum verändert hat, obwohl die Zinsen gefallen und die Kaufpreise gestiegen sind. Aber der Wertzuwachs war teilweise enorm.

Anhand von einigen Beispielen aus der Vergangenheit, wofür ich zum Großteil vermittelte Immobilien an meine Kunden analysiert habe aber auch 2 Beispiele von mir selbst, werden Sie sehen, dass sich die mtl. Investitionsrate über die letzten 13 Jahre kaum verändert hat, obwohl die Zinsen gefallen und die Kaufpreise gestiegen sind. Aber der Wertzuwachs war teilweise enorm.

Analyse – Entwicklung von verkauften Wohnungen

Ich habe mal recherchiert und einige Wohnungen analysiert, welche ich meinen Kunden in der Vergangenheit verkauft oder zum Teil auch selbst gekauft habe. Die Unterlagen zu den Immobilien (Exposé, Kaufpreis) und Analysen zum Stand August 2021 finden Sie in meiner Cloud (=Dropbox), der Link hierzu ist im weiteren Verlauf unten.

Die meisten Wohnungen hatten eine anfängliche Investitionsrate von 60 € bis 370 € pro Monat aber aufgrund der sehr guten Lagen bzw. attraktiven Standorte, hat sich der Wert der Immobilie bis heute äußerst positiv entwickelt. Dabei sollten Sie berücksichtigen, dass die Spekulationsfrist bei vermieteten Immobilien 10 Jahre beträgt und ein Gewinn danach steuerfrei ist.

Hier ein paar Beispiele und angefangen mit einem von mir selbst:

Kaufdatum von mir: Frühjahr 2010

Standort: Cusanusstraße 6a in 85049 Ingolstadt

Art: Bestand

Wohnungsgröße: 51,83 QM incl. TG-Stellplatz

Kaufpreis: 98.000 €

100% Finanzierung

Zins: 4,5%

Tilgung: 1,0%

Anfänglicher mtl. Aufwand: 120 €

QM-Preis bei Kauf: 1.891

QM-Preis bei Verkauf: 5.074 €

Verkaufspreis im Sommer 2021: 263.000 €

Kaufdatum Kunde: Winter 2008

Standort: Zepernicker Straße 2 in 13125 Berlin

Art: Denkmalschutz-Sanierung mit zusätzlicher Sonder-AfA

Wohnungsgröße: 58,35 QM

Kaufpreis: 121.263 €

110% Finanzierung

KfW-Darlehen:

Zins 2,85% / 3,78% Tilgung / zzgl. Tilgungszuschuss

Annuitätendarlehen #1:

Zins 5,99% / 2,0% Tilgung

Annuitätendarlehen #2:

Zins 7,50% / 8,0% Tilgung

Anfänglicher mtl. Aufwand: ca. 150 €

QM-Preis bei Kauf: 2.087 €

Aktueller QM-Preis lt. ImmobilienScout24: 2.984 €

Aktueller Wert: ca. 174.116 €

Kaufdatum Kunde: Sommer 2011

Standort: Holsteinstraße 2-6 in 81377 München

Art: DG Ausbau im Bestand

Wohnungsgröße: 35,31 QM

Kaufpreis: 136.500 €

100% Finanzierung

Zins: 4,00%

Tilgung: 1,0%

Anfänglicher mtl. Aufwand: ca. 67 €

QM-Preis bei Kauf: 3.866 €

Aktueller QM-Preis lt. ImmobilienScout24: 7.624 €

Aktueller Wert: ca. 269.203 €

Kaufdatum von mir: Sommer 2012

Standort: Neudecker Weg 43a in 12355 Berlin

Art: Bestand

Wohnungsgröße: 80.17 QM

Kaufpreis: 152.100 €

100% Finanzierung

Zins: 2,90%

Tilgung: 2,0%

Anfänglicher mtl. Aufwand: ca. 150 €

QM-Preis bei Kauf: 1.897 €

Aktueller QM-Preis lt. ImmobilienScout24: 3.512 €

Aktueller Wert: ca. 281.557 €

Kaufdatum Kunde: Sommer 2014

Standort: Lienemannstraße 20 in 13403 Berlin

Art: Bestand

Wohnungsgröße: 46,30 QM

Kaufpreis: 81.200 €

100% Finanzierung

Zins: 2,75%

Tilgung: 2,0%

Anfänglicher mtl. Aufwand: ca. 69 €

QM-Preis bei Kauf: 1.754 €

Aktueller QM-Preis lt. ImmobilienScout24: 3.301 €

Aktueller Wert: ca. 152.836 €

Kaufdatum Kunde: Sommer 2017

Standort: Dessauer Straße 11 in 10963 Berlin

Art: Bestand mit Miet- und Wohnungsbindung (nur mit WBS über 10 Jahre)

Wohnungsgröße: 76,40 QM

Kaufpreis: 280.700 €

100% Finanzierung

Zins: 1,95%

Tilgung: 3,00%

Anfänglicher mtl. Aufwand: ca. 370 €

QM-Preis bei Kauf: 3.674 €

Aktueller QM-Preis lt. ImmobilienScout24: 5.965 €

Aktueller Wert: ca. 455.726 €

Kaufdatum Kunde: Frühjahr 2019

Standort: Am Schreiberbach 23 in 01156 Dresden

Art: Sanierter Bestand

Wohnungsgröße: 95,27 QM

Kaufpreis: 212.700 €

100% Finanzierung

Zins: 2,05%

Tilgung: 2,79%

Anfänglicher mtl. Aufwand: ca. 240 €

QM-Preis bei Kauf: 2.232 €

Aktueller QM-Preis lt. ImmobilienScout24: 2.634 €

(aktuell inserierte Angebote liegen aber bei mind. 3.000 €/QM)

Aktueller Wert: ca. 250.941 €

Kaufdatum Kunde: Frühjahr 2019

Standort: Dieselstraße 4 in 01257 Dresden

Art: Bestand

Wohnungsgröße: 48,87 QM

Kaufpreis: 111.300 €

75% Finanzierung

Zins: 1,59%

Tilgung: 6%

Anfänglicher mtl. Aufwand: 270 €

QM-Preis bei Kauf: 2.277 €

Aktueller QM-Preis lt. ImmobilienScout24: 2.408 €

(aktuell inserierte Angebote liegen aber bei 2.500 €/QM)

Aktueller Wert: ca. 117.679 €

Kaufdatum Kunde: Sommer 2019

Standort: Görlitzer Straße 29 in 01099 Dresden

Art: unsanierter Bestand

Wohnungsgrößen: 26 – 65 qm

Kaufpreise: ab 60.000 € bis 152.700 €

100% Finanzierung

Zins: 1,29%

Tilgung: 2,53%

Anfänglicher mtl. Aufwand: 0 bis 250 € – je nach Wohnung und Miete

QM-Preis bei Kauf: 2.100 € bis 2.300 €

Aktueller QM-Preis lt. ImmobilienScout24: 2.802 €

Aktuelle Werte: ca. 72.800 € bis 182.000 €

Musterberechnungen und Exposés einsehen

In meiner Cloud (=Dropbox) finden Sie das jeweilige Exposé, die dazugehörige Musterberechnung und die Analyse zu jeder Immobilie, damit Sie sich selbst ein Bild davon machen können:

Hinweis: Der Wert lt. Immobilienscout ist nur ein grober Schätzwert, der den durchschnittlichen QM-Preis in der Mikrolage ausweist. Der tatsächliche Wert der Immobilie kann davon abweichen, weil Ausstattungsmerkmale, die den Wert erhöhen wie z.B. Balkon, Garten, usw., nicht berücksichtigt sind.

Fazit: Welches Investment lohnt sich also mehr?

Die Immobilie, welche von Anfang an +/-0 € aufgeht oder eher eine Immobilie mit der Chance auf Wertzuwachs? Das müssen Sie entscheiden, welche zu Ihrer Strategie passt und daraus ergibt sich auch der Standort und alles Weitere.

Meine Empfehlung: Lieber einen Standort auswählen, der wenig Aufwand verursacht (kein ständiger Mieterwechsel, wenig Leerstand, geringes Risiko von Mietrückständen, usw.) aber eine Wertsteigerung in Aussicht stellt aufgrund der Arbeitgeber, die sich niederlassen, hohe Geburtenrate, großer Zuzug von Menschen, usw.

Einige von Ihnen haben sicher deren eigene Immobilien erkannt oder

kennen die Objekte aus der Vergangenheit und ärgern sich nun,

warum sie nicht zugeschlagen haben.

Chancen kommen und gehen, da bin ich mir sicher und das ist nur eine Betrachtung der Gegenwart.

Treffen Sie Entscheidungen und machen Sie mehr aus Ihrem Geld.

Haben Sie Fragen zu den oben vorgestellten Objekten oder sind Sie interessiert an den Erwerb einer Immobilie?

Zögern Sie nicht und kontaktieren Sie mich!

Regelmäßig und gut informiert

Sie möchten nie wieder Neuigkeiten aus der Immobilienwirtschaft verpassen?

Mit unserem Newsletter sind Sie immer auf dem neuesten Stand und erhalten regelmäßig Wissenswertes zu den Themen Versicherungen, Altersvorsorge, Geldanlage und Immobilien. Tragen Sie einfach Ihre E-Mail-Adresse ein und profitieren Sie von unserem Wissensvorsprung. Jetzt anmelden: HIER KLICKEN UND KOSTENFREI ANMELDEN