Gliederung

- Was ist Inflation eigentlich?

- Doch was ist der Sachwert genau?

- Wie wurde der Immobilienwert in der Vergangenheit von nationalen und internationalen Geschehnissen beeinflusst?

- Empfehlungen zur Immobilienanlage und Schutz vor Inflation

- Immobilie und Deflation

- Immobilien während der Inflation 1923

- Was die Zukunft bringt: Ein Fazit

- Regelmäßig und gut informiert

Was ist Inflation eigentlich?

Während das Wort “Inflation” aktuell in aller Munde ist, stellen sich viele die Frage, was mit diesem Begriff eigentlich gemeint wird. Bei einer Inflation sinkt die Kaufkraft Ihres Geldes – der Wert fällt also. Der Grund hierfür liegt zunächst darin, dass Geld vermehrt in Umlauf gebracht wird. Dies geschah bereits während der Finanzkrise 2008, bei der Corona-Pandemie der letzten Jahre und nun, während des Russischen Kriegs gegen die Ukraine, erneut.

Die Notenbanken, in der Euro-Währungszone die Europäische Zentralbank (EZB), drucken neues Geld: Wenn es hiervon “zu viel” gibt, verliert das Geld, welches sich bereits im Umlauf befindet, an Wert, ganz egal ob es sich hierbei um Bargeld oder Bankguthaben handelt.

Aktuell liegt die Inflationsrate in Deutschland bei satten 10,0 %.

Wir halten also fest: Die Inflation wirkt sich (negativ) auf den Wert des Geldes aus. Aber auch der Sachwert ist vor ihr nicht sicher.

Doch was ist der Sachwert genau?

Hierunter fallen sowohl Aktien als auch Immobilien.

Wertpapiere wie Aktien sowie der ganze Aktienmarkt hängt stark mit der internationalen und nationalen wirtschaftlichen Situation zusammen und ist durch diese Kopplung als eher spekulative Angelegenheit anzusehen, kann aber grundsätzlich auch Schutz vor der Inflation bieten.

Insbesondere Immobilien können einer steigenden Inflationsrate durch anziehende Mietpreise effektiv entgegenwirken, wodurch eine gewisse Unabhängigkeit von der wirtschaftlichen Gesamtlage entsteht. Renditeimmobilien wie Mietshäuser sind daher besonders gut für risikoscheue Kapitalanleger geeignet.

Wirft man einen Blick in die Zukunft, so erwartet Investoren, die in Immobilien anlegen, ein signifikanter Wertzuwachs. Dies führt unweigerlich zur Frage, weshalb bestimmte Anlagegüter an Wert gewinnen und andere hieran verlieren?

Hier gilt der Grundsatz: Je knapper das Gut, desto höher der Wert. Knapp meint an dieser Stelle die Begrenzung der benötigten Ressource. Die gängigsten Beispiele sind hier etwa Öl, Gold sowie Immobilien.

Denn: Irgendwann ist Schluss! Ressourcen sind nicht ewig erschöpfbar und können nicht jederzeit zu günstigen Konditionen vermehrt werden. Daher wird hierfür “automatisch” ein höherer Preis fällig als für Güter, von denen eine Vielzahl vorhanden ist und die ständig repliziert werden können. Bringt man diese Erkenntnis in Zusammenhang mit der Inflation bedeutet dies, dass eine umfangreiche Menge an Geld auf eine weiterhin begrenzte Anzahl an Gütern trifft, denn letztere hat sich im Vergleich zur Geldmenge nicht vergrößert.

Das Endergebnis: Der Wert von beispielsweise Immobilien oder Wertpapieren steigt.

Wie wurde der Immobilienwert in der Vergangenheit von nationalen und internationalen Geschehnissen beeinflusst?

Immobilien und die Pandemie

Wir schreiben das Jahr 2020/2021 und es gibt quasi nur ein Thema: Die Corona-Krise, an der wirklich niemand vorbeikommt, schon gar nicht diejenigen unter uns, die in Geldwerte investiert sind. Es heißt: Zittern und bangen, dass die Werte wieder nach oben ziehen und das Depot wieder mehr grün als rot zeigt.

Wer zu der Zeit Immobilieneigentümer war, konnte hingegen entspannter sein: Zwar gab es eine kurze Zeit der Zurückhaltung, die jedoch nach wenigen Monaten in einer sehr hohen Nachfrage nach Renditeimmobilien resultierte. Das Preisniveau von Immobilien in guter Lage blieb unverändert oder stieg sogar im Vergleich zur Vorkrisenzeit an.

Anhand der folgenden Grafik können Sie erkennen, dass sich der Trend auch nach der Pandemie weiter in die Höhe bewegt hat und mit ihm die Preise für Immobilien weiter anzogen.

Immobilien und Inflation: Zunehmender Preiseffekt bei Wohnimmobilien, Veränderung in Prozent. (Quelle: Europace, Stand: September 2022)

Immobilien und der Ukraine-Krieg

Am 24. Februar 2022 brach der Krieg in der Ukraine aus und hatte für die nationale sowie globale humanitäre und wirtschaftliche Lage weitreichende Folgen.

Menschen sind auf der Flucht, die durch die Pandemie entstandenen Lieferengpässe wurden noch enger und die Güter noch knapper; Energiepreise schießen in die Höhe.

Der Lebensmitteleinkauf wurde aufgrund der signifikant gestiegenen Preise für viele Familien zum Albtraum und, wie eingangs dargestellt, hört die Inflationsrate gefühlt nicht auf zu steigen. Hinzu kommen erhöhte Zinsen auf Kredite – auch für Immobilien.

Doch so schlecht die Situation aussehen mag: Historisch gesehen befinden wir uns weiterhin in einer niedrigen Zinsphase in Europa und der Immobilienmarkt gestaltet sich auch in Krisenzeiten als sichere Kapitalanlage. Die Sachwerte sind vor der Inflation geschützt und es besteht daher für den Immobilienmarkt kein ernsthafter Grund zur Sorge.

Schulden und die Inflation

Sind Schulden immer schlecht? Kurz: Nein, ganz und gar nicht!

Es gilt nämlich zwischen “guten” und “schlechten” Schulden zu unterscheiden, insbesondere wenn es um diejenigen Schulden geht, die bei dem Erwerb von Immobilien entstehen.

Wer Renditeimmobilien kauft, sollte den sog. Fremdkapitalhebel nutzen, dies macht deutlich mehr Sinn, als alles “aus den eigenen Taschen” zu zahlen.

In der Praxis bedeutet dies also die Aufnahme eines Bankkredits. Warum das Sinn macht: Ihre Rendite, also etwa die Miete, wird für die Tilgung des Kredits verwendet. Salopp gesagt zahlen Ihre Mieter also zumindest indirekt Ihren Immobilienkredit ab.

Und bei dieser Gleichung kann Ihnen die Inflation sogar helfen. Wenn eine erhöhte Inflationsrate herrscht, steigen nicht nur die Preise, sondern auch die Zinsen für neue Kredite.

Halten wir also fest: Eine hohe Inflation bedeutet grundsätzlich steigende Zinsen.

Haben Sie aber bereits einen Finanzierungsvertrag für Ihre Immobilie geschlossen und hierbei ein wachsames Auge gehabt, dann wurde auch eine lange Zinsbindung vereinbart. Diese kann sich über 10 bis zu etwa 30 Jahren erstrecken: Während dieser Zeit können Ihnen steigende Zinsen also nichts anhaben.

Endet die Zinsbindung, kann es – je nachdem, wie die aktuelle wirtschaftliche Lage dann aussieht – zu einem abrupten Anstieg der Zinsen kommen, der Kredit wird also teurer.

An dieser Stelle muss jedoch stets berücksichtigt werden, dass auch die Preise steigen. Hierzu gehört auch der Mietzins, den Ihre Mieter entrichten müssen. Also können Sie (innerhalb der gesetzlichen Vorschriften) eine höhere Miete verlangen und die Ausgangsgleichung, dass Ihre Mieter Ihren Kredit mittelbar bedienen, geht wieder auf.

Ein weiterer und erheblicher Vorteil von fremdfinanzierten Immobilien in Zusammenhang mit der Inflation liegt darin, dass sich die Summe Ihres Kredits nicht ändert, die Höhe der erzielbaren Mieten jedoch deutlich steigt. Der Immobilienkredit lässt sich also in einem vergleichsweise viel kürzeren Zeitraum durch eine Sondertilgung zurückzahlen.

Empfehlungen zur Immobilienanlage und Schutz vor Inflation

Wie gut Ihre Immobilien während der Inflation vor einem Wertverlust geschützt sind, hängt maßgeblich von ihrer Nutzung ab.

Während in vielen deutschen Köpfen der Traum vom Eigenheim fest verankert ist und in Immobilienkäufen resultiert, die dann an die nachfolgende Generation vererbt werden, ist diese Art der Immobilieninvestition nicht besonders inflationssicher.

Die Instandhaltungskosten sowie Kreditzinsen steigen, Eigentümer zahlen in der Regel also drauf.

Anders sieht es aus, wenn die eigene Immobilie als Kapitalanlage gesehen und erworben wird: Der Kredit kann dann indirekt von den Mietern getragen werden, wie oben bereits genauer erklärt. Der Inflationsschutz ist hoch und Sorgen um den Wert Ihrer Immobilie entsprechend überflüssig.

Zusammengefasst bietet Ihnen wohl keine andere Anlageart eine so umfangreiche Sicherheit in Krisen- und Inflationszeiten und zudem die Möglichkeit, Vermögen aufzubauen, wie Renditeimmobilien. Andere Assets sind hier deutlich unsicherer: Der Aktienmarkt kann einstürzen, das im Tresor gelagerte Bargeld verlieren zusehends an Kaufkraft und der Wert sinkt.

Immobilie und Deflation

Das Prinzip der freien Marktwirtschaft (Angebot und Nachfrage) bestimmt die Entwicklung von Güterpreisen. Es gilt: Ist das Angebot größer als die Nachfrage, dann wird der Preis niedriger und andersherum.

Geschieht dies, kommt es zu einer sog. Deflation. Das Preisniveau sinkt nicht nur für Waren, sondern auch für Gehälter, Mieten und macht auch vor dem Immobilienmarkt keinen Halt.

Eine Konstante bildet hier jedoch der aufgenommene Immobilienkredit und dessen Konditionen. Dies kann für viele Immobilienbesitzer zu einer handfesten Herausforderung werden. Anders als bei der Inflation sieht es bei einer Deflation für Renditeimmobilien also eher schlecht aus.

Nicht allein deshalb wollen die Zentralbanken und Staaten eine Deflation in jedem Fall vermeiden. Ein Beispiel: Seit dem Jahr 1990 und mit dem Platzen der Finanzblase versucht Japan seiner Deflation mithilfe der Zentralbank und dem Drucken von mehr Geld entgegenzuwirken. Die angestrebte Inflationsrate liegt bei 2 %. Größere Geldmengen in den Markt zu pumpen ist eine gängige Reaktion auf eine Deflation und würde in einer ähnlichen Situation wohl auch bei uns in Deutschland als Maßnahme herangezogen werden.

Immobilien während der Deflation in Japan

Die japanische Deflation ist sehr aufschlussreich, wenn es darum geht, aus ihr zu lernen. Die Finanzblase ist in den 1990ern geplatzt und seither kämpft Japan mit der Deflation und dem auf ein Tief gesunkenen Preisniveau.

Denn die Folgen waren und sind drastisch: Nikkei, der japanische Aktienindex, ist zusammengebrochen, viele Banken mussten aufgrund der ausstehenden Kreditrückzahlungen sogar Insolvenz anmelden, Arbeitslosigkeit befiel das Land.

Immobilien verloren massiv an Wert.

Zur Veranschaulichung: Der Aktienindex lag vor der Deflation bei etwa 40.000 Punkten und fiel nunmehr auf 16.000 Punkte.

Zunächst nahm Japan hohe Staatsschulden in dem Versuch auf, die Wirtschaft wieder anzukurbeln. Funktioniert hat dies aber nicht.

Die Zentralbank wurde also aktiv – mit Erfolg: Der deflationäre Trend konnte etwas gebremst werden und Stand jetzt nimmt der Immobilienmarkt im Wert wieder zu und nähert sich dem Vorkrisenniveau an.

Immobilien während der Inflation 1923

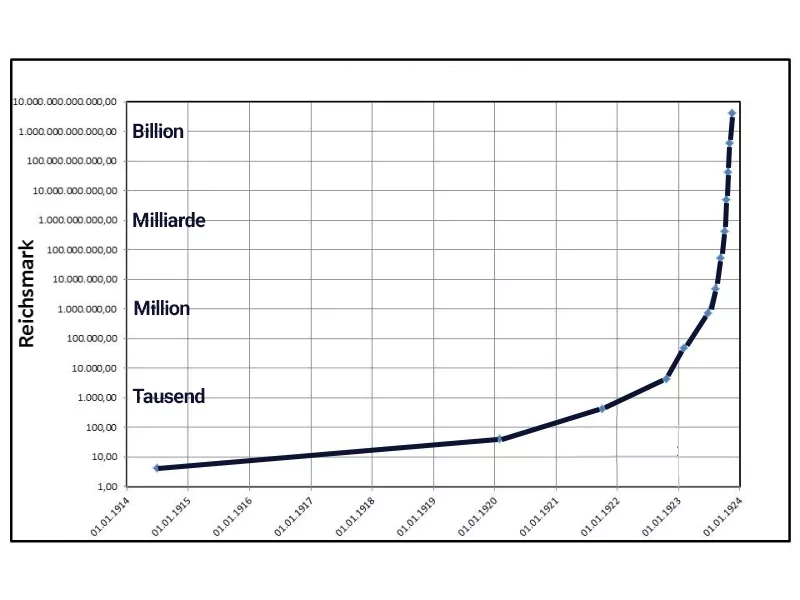

Das Gegenstück zur Deflation ist die (Hyper-) Inflation, die Deutschland im Jahr 1923 erlebte. Hiervon spricht man, wenn das Preisniveau enorm schnell ansteigt, also um mindestens 50% pro Monat. Dies wären dann 13.000% jährlich.

In den 20ern haben die Bürger panisch versucht, ihr an Wert verlierendes Geld gegen Waren einzutauschen – und das so schnell wie möglich, da buchstäblich jeder Tag zählte.

Ein Beispiel: Für ein Hühnerei zahlte man 1912 etwa 7 Pfennig. keine zehn Jahre später, im September 1923 kostete dasselbe Ei unglaubliche 2,1 Millionen Papiermark und einen Monat später 227 Millionen, während der Preis des Eis im November desselben Jahres letztendlich auf 320 Milliarden kletterte. Klingt utopisch, nicht wahr?

Die Regierung musste schnell handeln und beschloss, die Währungsreform einzuläuten: Von heute auf morgen wurde jedes Vermögen und auch jegliche Schulden wertlos.

Gewinner dieser Hyperinflation waren nur diejenigen, die eine Anlageimmobilie besaßen und durch diese geschützt waren.

Was die Zukunft bringt: Ein Fazit

Durch die vielen Ereignisse in den letzten Jahren, beginnend mit der Pandemie bis hin zum aktuellen Krieg, war eine Inflation fast unumgänglich und wurde von Experten vorhergesehen. Die Folgen für die (globale) Wirtschaft treffen jeden von uns.

Wagen wir dennoch einen Blick in die Zukunft:

Für das kommende Jahr 2023 wird ein größerer Konjunktureinbruch erwartet, größer noch als derjenige, den uns die Pandemie “bescherte”. Grund hierfür ist (auch) die begrenzte Lieferung von Gas durch Russland. Die Preise für Verbraucher, ob nun Lebensmittel-, Energie- oder Strompreise, werden weiterhin steigen und Deutschland, nach Meinung der Forscher, auf eine Rezession zusteuern, da immer weniger konsumiert werden wird. Der Wohlstand wird deutlich zurückgehen.

Ein anderes Szenario, welches sich laut Wirtschaftsexperten realisieren könnte: Ein weiterer Anstieg der bereits vorhandenen Inflation.

Doch gute Nachrichten: Hiergegen sind Besitzer von Renditeimmobilien abgesichert und die Mieteinnahmen sind vor der Inflation geschützt.

Wichtig bleibt es, das eigene Vermögen anzulegen und es nicht unter dem Kopfkissen an Wert verlieren zu lassen.

Regelmäßig und gut informiert

Sie möchten nie wieder Neuigkeiten aus der Immobilienwirtschaft verpassen?

Mit unserem Newsletter sind Sie immer auf dem neuesten Stand und erhalten regelmäßig Wissenswertes zu den Themen Versicherungen, Altersvorsorge, Geldanlage und Immobilien. Tragen Sie einfach Ihre E-Mail-Adresse ein und profitieren Sie von unserem Wissensvorsprung. Jetzt anmelden: HIER KLICKEN UND KOSTENFREI ANMELDEN